उपलब्ध बॅलेंस आणि लेजर बॅलन्समध्ये फरक.

मोठ्या प्रमाणात वित्तीय व्यवहार व्यक्ती दररोज बँक खात्यांमार्फत अंमलात आणतात, आणि वेळेच्या उंबरठ्यावर हे व्यवहार अधिक जटिल होत आहेत. विशिष्ट वित्तीय समस्यांची ओळख करण्यासाठी वित्तीय संस्था आणि बँका विविध आर्थिक अटी वापरतात यातील दोन शिल्लक उपलब्ध आहेत बॅलन्स अॅन्ड लेजर बॅलन्स. आपण आर्थिक अटींशी परिचित नसल्यास, जेव्हा आपण आपल्या बॅंकेच्या निवेदनावर ही नावे दिसतात तेव्हा आपण गोंधळ होऊ शकता. नावे असे सूचित करतात की या दोन्ही शिल्लक समान आहेत, परंतु ते नाहीत.

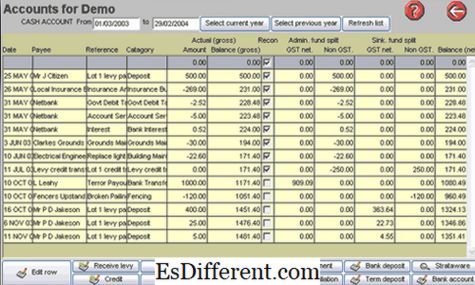

खात्यातील शिल्लक मध्ये डेबिटची नोंदणी वगळता आणि व्यवसाय दिवस संपेपर्यंत पैसे काढण्याची रक्कम वगळून सर्व व्याज उत्पन्न आणि ठेवींचा समावेश होतो. दुसरीकडे, उपलब्ध शिल्लक प्रत्यक्षात उपलब्ध पैसे काढण्याची रक्कम दर्शविते आणि त्या कालावधीमध्ये साफ केलेल्या चेक वगळा. आपण या शिल्लक तपशीलांचे तपशील आणि ते वेगळे कसे आहेत ते पाहू.

उपलब्ध शिल्लक - काढणेसाठी उपलब्ध असलेले शिल्लक

ही अशी रक्कम आहे जो वैयक्तिकरित्या कधीही काढू शकतो. हे खातेबांधणी शिल्लक आणि आर्थिक क्रियाकलाप यातील फरक दाखवते ज्या अद्याप पूर्णपणे प्रक्रियेत नाहीत. जेव्हा आपल्या खात्यात आर्थिक व्यवहार दिसून येतो तेव्हा तो उपलब्ध शिल्लक बदलतो. म्हणूनच, उपलब्ध असलेल्या शिल्लक आपल्या खात्यातील हालचाली प्रतिबिंबित करते जेव्हा एखाद्या वित्तीय संस्थेशी कोणत्याही व्यवहारांचे तपशील प्राप्त होते.

एखाद्या बँकेच्या दृष्टिकोनातून, तुमची उपलब्ध शिल्लक विशिष्ट कालावधीत बँक विशिष्ट कालावधीत ठेवते, आणि त्या कालावधीत आपल्याला मोठ्या रकमेचे धनादेश प्राप्त होत असल्यास, आपले खाते चेकच्या प्रमाणाद्वारे ओव्हर्र्ड केले त्यामुळे बँक कदाचित त्या चेक परत करेल.

बॅजिजर बॅलन्स - बिझीनेस डेच्या अखेरीस शेष शिल्लक < खातेदार शिल्लक, ज्याला खाते शिल्लक म्हणूनही ओळखले जाते, व्यापाराच्या दिवसाच्या सुरूवातीस खात्यावर सध्याचे शिल्लक दर्शवते. आपण हे शिल्लक बँकेच्या स्टेटमेन्टवर पाहू शकता. व्याजदर गुणधर्मांसह आपले बँक खाते असल्यास, आपण व्याजदरांची गणना करण्यासाठी खातेबधला शिल्लक वापरू शकता. याशिवाय, आपण हे शिल्लक देखील वापरू शकता की काही विशिष्ट प्रकारच्या बॅलन्स राखून ठेवण्याची आवश्यकता काही खाते प्रकारांवर पूर्ण केली जात आहे किंवा नाही हे ओळखण्यासाठी हे देखील वापरू शकता.

फरक < या दोन शिल्लकमधील फरक हा आहे की काहीवेळा, बँकासारख्या वित्तीय संस्था काही विशिष्ट कालावधीसाठी ठेव जारी करत नाहीत हे सुनिश्चित करण्यासाठी हे एक वैध बॅलन्स आहे. या ठेवींमध्ये समाविष्ट असते, कामकाजाचे तास संपले आणि थकबाकी धनादेश जमा झाल्यानंतर जमा केलेली रक्कम.

व्यवहारातील दृष्टीकोनातून, गेल्या रात्रीच्या आर्थिक घडामोडींचा हिशोबा मिळाल्यानंतर खातेदार शिल्लक अंतिम रक्कम दर्शवते. हे उपलब्ध रकमेचे संयोजन आणि रक्कम काढण्यासाठी प्रलंबित असलेली रक्कम आहे. तरच, उपलब्ध शिल्लक हे खर्चीचे शिल्लक आणि अन्य सर्व उपक्रमांचे उत्कृष्ट इलेक्ट्रॉनिक व्यवहार म्हणून सादर केले जातात.

आपल्याला जेव्हा गरज असेल तेव्हा आपण उपलब्ध शिल्लक मिळवू शकता. तथापि, खातेदार शिल्लक समान नाही, कारण ब्लेड शिल्लक त्या वित्तीय क्रियाकलापांना अधिकृत करतात, परंतु अद्याप त्यांना अदा करणे बाकी आहे.

आपल्या खात्याचा अतिरंजना टाळण्यासाठी या दोन शिल्लकमधील फरक समजून घेणे फार महत्वाचे आहे. उदाहरणार्थ, जर आपण आपल्या लेजर शिल्लक पाहण्यानंतर चेक लिहाल तर आपण वास्तविक शिल्लकपेक्षा अधिक पैसे काढू शकता, ज्यामुळे अखेरीस ओव्हरड्राफ्ट शुल्क लागू शकेल. त्याचप्रमाणे, जर तुम्ही तुमची शिल्लक ओळखण्याविषयी गोंधळलेले असाल, तर आपण आपल्या खात्याच्या संपूर्ण आर्थिक कामगिरीचे चुकून मूल्यांकन करू शकता.

म्हणून आपण विश्वासूपणे असे म्हणू शकतो की आपण आपले खाते कार्यक्षमतेने व्यवस्थापित केल्यास अनावश्यक शुल्के आणि ओव्हरड्राफ्ट फीस टाळू शकता आणि थकबाकी पावत्या आणि देयकासह आपल्या अंत: प्रवाह आणि बहिर्गत प्रवाहचा मागोवा ठेवू शकता. अकाउंटिंग अॅप्लिकेशन्स आणि कॉम्प्युटरायझ्ड प्रोग्राम्स तुमचे अकाऊंट हाताळण्यात मदत करण्यासाठी खूप उपयुक्त आहेत. <