आयआरआर आणि आरओआयमध्ये फरक | आयआरआर ROI

मुख्य फरक - आयआरआर विरुद्ध आरओआय

गुंतवणुकी करताना अनेक गोष्टी आहेत ज्यात विचार करणे गरजेचे आहे, जिथे परतावा महत्वाची भूमिका निभावतात गुंतवणुकीवर न झाल्यास गुंतवणूकदारांना त्यांच्या परताव्यासाठी मूल्यांकन केले पाहिजे, परंतु अंदाजपत्रकाद्वारे भांडवलाची वाटणी करण्याआधी या उद्देशासाठी आयआरआर (रिटर्नचा अंतर्गत दर) आणि ROI (गुंतवणूकीची परतफेड) हे दोन मोठ्या प्रमाणावर वापरले जाणारे उपाय आहेत आयआरआर आणि आरओआयमधील प्रमुख फरक हा आहे की जेव्हा IRR हा दर आहे जो प्रोजेक्टचे सध्याचे मूल्य शून्य आहे, ROI गुंतवणूक केलेल्या मूळ रकमेच्या टक्केवारीनुसार गुंतवणूकीतून परताव्याची गणना करते.

अनुक्रमणिका

1. विहंगावलोकन आणि महत्त्वाचे अंतर

2 आयआरआर 3 काय आहे ROI 4 म्हणजे काय साइड तुलना नुसार - IRR vs ROI

5 सारांश

IRR

IRR (

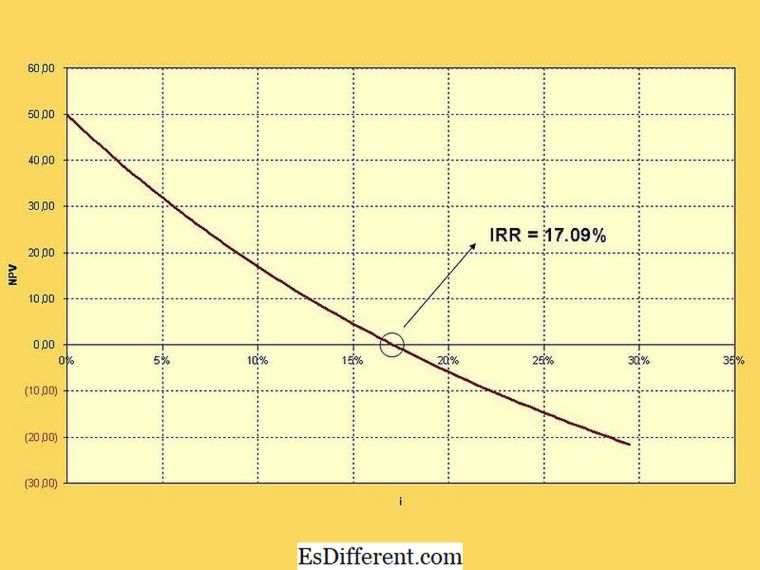

अंतर्गत दर परतावा) म्हणजे सवलत दराने ज्याच्या प्रकल्पातील निव्वळ वर्तमान मूल्य शून्य आहे. एका प्रकल्पाकडून अपेक्षित परताव्याच्या अंदाजानुसार ही रक्कम.

निव्वळ वर्तमान मूल्य (एनपीव्ही)

ई. जी: 5 डॉलरच्या बेरजेची किंमत 5 वर्षांच्या वेळेस सारखी नसेल, ही किंमत 100 डॉलरपेक्षा कमी आहे. हे पैशांच्या वेळेच्या मूल्यामुळे होते जेथे मुद्रास्फीतीचा परिणाम म्हणून पैशाचे वास्तविक मूल्य कमी होते.

सवलत दर भविष्यातील रोख प्रवाहाच्या वर्तमान मूल्यासाठी वापरलेल्या सुटांचे दरएनपीव्हीचा निर्णय नियम जर एनपीव्ही सकारात्मक असेल तर याचा अर्थ असा की शेअरधारक मूल्य निर्माण करेल; त्यामुळे, ते स्वीकार.

जर एनपीव्ही नकारात्मक आहे तर याचा अर्थ असा की शेअरधारक मूल्य नष्ट करेल; त्यामुळे, ते नाकारणे. आयआरआरची गणना करण्यासाठी, कमी किंमतीच्या घटकांची मोजणी करण्यासाठी प्रकल्पाच्या रोख प्रवाहाची गणना करणे आवश्यक आहे ज्यामुळे शून्य चे एनपीव्ही मिळेल. IRR खालील सूत्र वापरून गणना केली जाते.

IRR = r

a+ NPV

- a

- / (NPV

एक

- NPV b ) * (r 2 a -आर -2 बी) प्रकल्पाच्या पुढे जाण्याचा निर्णय हा प्रकल्प आणि अपेक्षित आयआरआर अपेक्षित लक्ष्य असलेल्या आयआरआरमध्ये फरक अवलंबून आहे. उदाहरणार्थ, जर आयआरआर 6 टक्के आहे आणि आयआरआर 9 टक्के आहे, तर कंपनीला हा प्रकल्प स्वीकारायला हवा. आयआरआर वापरण्याचा मुख्य फायदा हा आहे की तो नफ्याच्या ऐवजी रोख प्रवाह वापरते जे वाढीचा अचूक अंदाज देतात कारण कॅश फ्लो अकाउंटिंग प्रथांवर परिणाम करत नाहीत. तथापि, एखाद्या प्रकल्पासाठी भावी रोख प्रवाह भाकित करणे अनेक गृहितकांनुसार आहे आणि अनपेक्षित परिस्थितीमुळे अचूकपणे अंदाज करणे कठीण आहे.अशाप्रकारे, ही मर्यादा एका गुंतवणूक साधनाप्रमाणे या मोजमापाचे परिणामकारकता कमी करू शकते. आकृती_1: IRR (परतचा अंतर्गत दर) आलेख आरओआय म्हणजे काय? ROI ला एका गुंतवणुकीवरील परतावा मिळविण्यासाठी एक महत्वाचे साधन म्हणून श्रेणीबद्ध केले जाऊ शकते. गुंतवणूकदारांनी मूळ गुंतवलेल्या रकमेच्या प्रमाणात एक विशिष्ट गुंतवणुकीसाठी किती परतावा प्राप्त केला आहे याची गणना करण्यासाठी हा वारंवार वापरण्यात येणारा सूत्रा आहे. हे खालील प्रमाणे टक्केवारीनुसार गणले जाते. आरओआय = (गुंतवणूकीतून लाभ - गुंतवणुकीचा खर्च) / गुंतवणूकीची किंमत ई. जी: गुंतवणूकदाराने एक्सवायझ लि. विकत घेतलेले 50 इक्विटी शेअर्स 2015 मध्ये प्रत्येकी 7 डॉलरच्या दराने खरेदी केले. 31. 01.017 रोजी, शेअर्सची किंमत $ 11 प्रत्येक किंमतीला विकली जाते, ज्यामुळे प्रत्येक समभाग 5 डॉलरची कमाई होते. म्हणून, ROI ची गणना इतर गुंतवणुकींमधून परताची तुलना करण्यात मदत म्हणून, ROI = (50 * 11) - (50 * 7) / 50 * 7 = 57% आरओआय देखील करू शकतो. अशा प्रकारे गुंतवणूकदार दोन किंवा त्यापेक्षा अधिक पर्यायांमधे गुंतवणूक करू शकतो. कंपन्या आरओआची गणना करतात की भांडवली गुंतवणुकीचा किती उपयोग महसूलात उत्पन्न होतो.

ROI = व्याज आणि कर / कॅपिटल रोजगाराच्या आधी कमाई

आयआरआर आणि आरओआयमध्ये काय फरक आहे?

- फरक लेख मध्यम पूर्वी ->

आयआरआर वि आरओआय आयआरआर म्हणजे ज्याच्या दराने शुद्ध वर्तमान मूल्य शून्य आहे.

ROI गुंतवणुकीच्या मूळ रकमेच्या टक्केवारीनुसार गुंतवणुकीतून परतावा आहे.

वापरा

याचा उपयोग भविष्यातील गुंतवणुकीची व्यवहार्यता ठरविण्यासाठी केला जातो.

याचा उपयोग मागील गुंतवणुकीची व्यवहार्यता ठरविण्यासाठी केला जातो.

गणनामधील घटक

हे रोख प्रवाह वापरते

हे नफा वापरते